- Какой бланк использовать при подаче корректирующих данных

- Как сделать уточненную декларацию 3-НДФЛ

- Порядок и сроки подачи уточняющей 3-НДФЛ

- Что будет, если не скорректировать сведения

- Порядок действий в случае ошибок или некорректных деклараций 3-НДФЛ

- Порядок заполнения уточненной справки 3-НДФЛ

- Подача уточненной декларации 3-НДФЛ в налоговую инспекцию

- Ответы на часто задаваемые вопросы

- Особенности корректировки декларации

- Способы подачи уточненной декларации

- Помощь в заполнении

- Как заполнить уточненную декларацию 3-НДФЛ: пошаговая инструкция

- Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

- Срок подачи и срок проверки корректирующей декларации 3-НДФЛ

Статья 81 Федерального налогового кодекса РФ определяет, когда необходимо подавать уточненную декларацию 3-НДФЛ.

Информация должна быть исправлена в следующих случаях

- обнаружение неотраженных или неполно отраженных данных; или

- Обнаружены ошибки, приводящие к занижению суммы налога, и

- Выявление фактов недостоверной информации, которые не приводят к занижению суммы налога, подлежащего уплате.

Если обнаруженные ошибки приводят к занижению суммы налога, подлежащего уплате, налогоплательщик должен скорректировать налоговую декларацию. Если нет угрозы занижения данных, то налогоплательщик имеет право, но не обязан исправлять ошибку.

Какой бланк использовать при подаче корректирующих данных

Налоговый кодекс не устанавливает срок, в течение которого может быть подана измененная налоговая декларация. Налогоплательщики обязаны подать исправление, если они обнаружили ошибку, из-за которой они задержали начисление НДФЛ, даже если с момента подачи исправленной декларации прошло более трех лет. Возвращается.

Как правило, при подаче уточненного отчета 3-НДФЛ необходимо использовать ту же форму, что и при подаче первоначального отчета.

Например, если в 2022 году вы обнаружите неверную информацию за 2020 год, вы должны подать пересмотренную декларацию 3-НДФЛ по форме, использованной для отчета за 2020 год, чтобы уточнить информацию.

Форма 3-НДФЛ утверждается ежегодно приказом ФНС России. Например, Приказ ФНС № ЕД-7-11/903@ от 15 октября 2021 года утвердил подачу формы 3-НДФЛ за 2021 год, Приказ от 28 августа 2020 года: ЕД-7-11/615@ — за 2020 год и т.д.

Специалисты КонсультантПлюс проанализировали, как проверяется справка 3-НДФЛ. Используйте эти процедуры бесплатно.

Как сделать уточненную декларацию 3-НДФЛ

Как и первоначальная налоговая декларация, уточненная налоговая декларация должна быть заполнена от руки или с помощью компьютера, включая личный кабинет налогоплательщика на сайте ФНС России. Формат документа, порядок его заполнения и сведения, подлежащие включению в уточненную налоговую декларацию, определяются приказом ФНС России и аналогичны тем, которые содержатся в основной налоговой декларации. Основное отличие заключается в том, что запись в поле номера корректировки на титульном листе повторного документа является обязательной.

Корректировки нумеруются последовательно, первоначальный документ получает номер 00, исправленный — номера 01, 02, 03 и т.д.

Если основная форма не утверждена, номер корректировки не может быть введен в форму «Пояснения». Например, пересмотренная форма на 2022 год может быть подана только после утверждения первичного 3-НДФЛ за этот год.

Измененная информация должна быть внесена в форму поправок вместе с документами, обосновывающими изменения. Если требуется, необходимо приложить форму заявления на возврат налога. Чтобы избежать ненужных вопросов со стороны аудиторов, рекомендуется включить в отчет объяснение причин налоговой корректировки.

Документы, представленные в ФНС России, не нужно повторно прикладывать к оригиналу налоговой декларации.

Порядок и сроки подачи уточняющей 3-НДФЛ

Порядок подачи уточненной декларации 3-НДФЛ такой же, как и для первоначальной декларации.

- на бумажном носителе (непосредственно в ФНС, через МФЦ, по электронной почте со списком вложений); и

- в электронном виде через портал интегрированных государственных услуг или через личный кабинет налогоплательщика.

Если 3-НДФЛ подается непосредственно в ФНС или через МФЦ, рекомендуется подготовить два экземпляра документа.

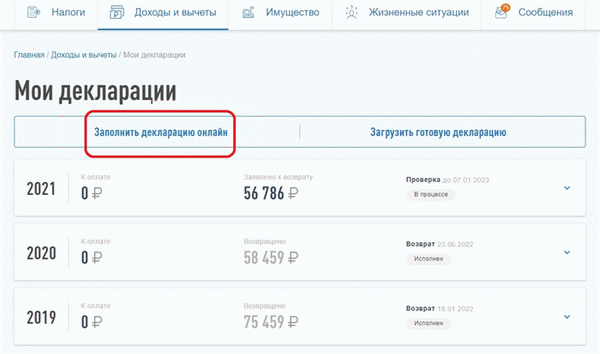

Порядок представления исправленных данных из личного кабинета налогоплательщика следующий

Шаг 1. Зайдите в личный кабинет налогоплательщика на сайте Федеральной налоговой службы и выберите удобный способ передачи данных в подразделе «Декларации» раздела «Доходы и вычеты». Скачайте или заполните готовую форму. Онлайн.

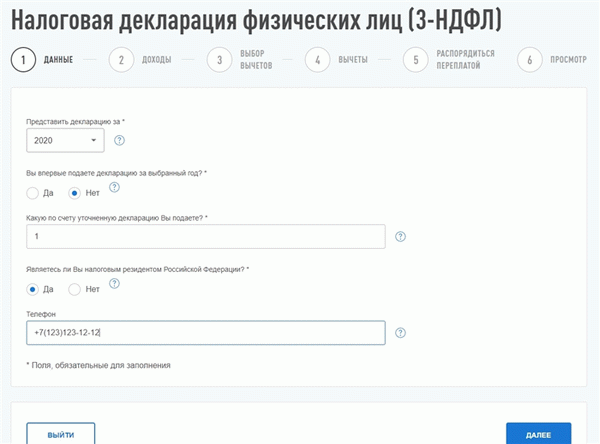

Шаг 2: Выберите год, за который вы хотите уточнить данные. Обратите внимание, что это не первый раз, когда вы отправляете данные. Установите номер выписки и нажмите кнопку Next. Вы также можете указать номер телефона, но это поле не является обязательным.

Шаг 3: Заполните декларацию 3-НДФЛ. Алгоритм ввода для пересмотренной формы аналогичен алгоритму в оригинальном документе.

Заполните данные для исправления, при необходимости добавьте вложения и нажмите кнопку «Подтвердить и отправить».

Законодательно не установлены сроки подачи измененных налоговых деклараций. Обратите внимание, что если вы занизили налог в результате искажения данных в первоначальной декларации, вы можете быть привлечены к налоговой ответственности, если подадите измененные документы после 30 апреля года, следующего за годом, в котором был задекларирован соответствующий доход. Принято.

Что будет, если не скорректировать сведения

Последствия непредставления корректирующего заявления зависят от ряда факторов. Налоговые штрафы не начисляются в следующих случаях

- ложное заявление не привело к занижению налогового обязательства; и

- исправление было сделано до 30 апреля года, следующего за базовым годом; и

- налогоплательщик сам обнаружил ошибку и представил объяснение после 30 апреля и до наступления срока уплаты налога; или

Сюда относятся случаи, когда налогоплательщик доказывает, что он не знал об ошибке, выявленной налоговыми органами, и самостоятельно уплатил дополнительные налоги и штрафы, или когда измененная декларация содержит исправления ошибок, не выявленных налоговыми органами.

В остальных случаях непредставление уточненной декларации может привести к уголовному преследованию по пункту 1 статьи 122 Налогового кодекса (штраф в размере 20% от суммы неуплаченного налога) и пункту 1 статьи 129.1 Налогового кодекса (штраф в размере 5 000 рублей). ).

Порядок действий в случае ошибок или некорректных деклараций 3-НДФЛ

Определите свой порядок действий в таких случаях.

- Вам необходимо определить, не привели ли ошибки или неточности в ранее поданных декларациях 3-НДФЛ к недоплате налога в бюджет. В этом случае необходимо изменить данные декларации и подать измененную декларацию в Федеральное налоговое управление. В противном случае налогоплательщик также имеет право подать уточненную декларацию в ФНС. Однако это его право, а не обязанность.

- Пересмотренная декларация должна быть заполнена по форме 3-НДФЛ. Однако следует помнить, что формы часто изменяются законодателями. Поэтому сначала вы должны убедиться, что выбрали для заполнения декларацию, которая была действительна в течение периода, в котором декларация была неправильной или ошибочной.

- Затем исправленная декларация должна быть представлена в Федеральное налоговое управление. При необходимости к декларации должны быть приложены подтверждающие документы.

- Если из-за ошибок или неточностей в первоначальной декларации подоходный налог с физических лиц был недоплачен в бюджет, то недоплаченный налог должен быть уплачен.

Порядок заполнения уточненной справки 3-НДФЛ

Порядок заполнения уточненной декларации 3-НДФЛ следующий

- Ввести номер налогоплательщика, фамилию, имя, отчество и период, за который была подана декларация

- Введите номер поправки. Если вы подаете измененную декларацию впервые, вы должны ввести ‘1 — — -‘. Если позже вам понадобится внести изменения в выписку, номер корректировки будет выглядеть как ‘2- — -‘.

- Затем введите правильную информацию в выписку. При этом действуйте так же, как если бы вы сначала заполняли форму декларации. То есть, не заполняйте/изменяйте ранее поданные сведения, а заполните декларацию с правильными данными.

- Подпишите и датируйте заявление (дата заполнения).

Как и другие декларации, измененная декларация может быть заполнена вручную или в электронном виде (Читайте также статью ⇒ Концепции НДФЛ; какие доходы облагаются НДФЛ в 2022 году).

Подача уточненной декларации 3-НДФЛ в налоговую инспекцию

Измененная декларация должна быть представлена в ССТ вместе с документами, подтверждающими вновь внесенные (измененные) данные.

Что касается повторного представления документов для подачи первоначальной декларации в ФСТ, то следует отметить следующие моменты: ФСТ может повторно запросить вышеуказанные документы только в следующих двух случаях

- Если ИФНС потеряла ранее представленный документ

- Если оригиналы ранее поданных документов были возвращены налогоплательщику, и в FTA осталась только копия.

Измененная налоговая декларация должна быть подана по месту жительства налогоплательщика.

Измененная налоговая декларация может быть подана лично (лично или по почте в ФНС) или через агента. В этом случае агент должен иметь нотариальную доверенность.

В этом случае необходимо заполнить два экземпляра декларации, чтобы налогоплательщик мог получить в налоговой инспекции заверенную печатью копию, подтверждающую получение декларации.

Рекомендуется сопровождать декларацию пояснительным письмом с объяснением причин подачи измененной декларации и перечислением всех прилагаемых документов. Письмо также должно быть написано в двух экземплярах.

Кроме того, измененные декларации можно подать в электронном виде через портал государственных услуг или личный кабинет налогоплательщика.

Срока подачи исправленной декларации не существует, поэтому любые ошибки или недочеты могут быть представлены в любое время (Читайте также статью ⇒ Декларация по НДФЛ за 2022 год).

Ответы на часто задаваемые вопросы

Вопрос № 1:

Когда крайний срок проверки уточненной справки 3-НДФЛ?

Если измененная декларация подается до истечения первого срока аудита, то первоначальный срок приостанавливается и начинается новый срок аудита. Например, если измененная декларация подается через шесть месяцев, то аудиторский период будет таким же, как и для первоначальной декларации. Период контроля камеры составляет три месяца с даты получения заявления Федеральным налоговым управлением.

Вопрос № 2:

Если контракт расторгнут и доход, полученный по этому контракту, возвращен, может ли налогоплательщик подать измененную декларацию 3-НДФЛ?

Да, в таком случае налогоплательщик может подать уточненную налоговую декларацию 3-НДФЛ. Одновременно с налоговой декларацией должны быть представлены документы, подтверждающие расторжение договора, и платежные документы, подтверждающие факт возврата полученной по договору суммы (дохода).

Вопрос № 3:

Первоначально налогоплательщик подал декларацию 3-НДФЛ, заявив вычет на квартиру, приобретенную в период брака. Кроме того, доход налогоплательщика был меньше, чем имущественные вычеты, предусмотренные законом. Если у налогоплательщика не было доходов, облагаемых НДФЛ, в последующие периоды, может ли супруг подать аналогичную декларацию на оставшуюся сумму вычета?

Да, действующее законодательство разрешает обоим супругам подавать три декларации о доходах, содержащие одинаковые вычеты, связанные с имуществом квартиры. В этом случае имущественные вычеты по первоначальной декларации должны быть скорректированы путем подачи измененной декларации; второй супруг может подать первую декларацию 3-НДФЛ. В данном заявлении заявляется налоговый вычет, относящийся к имуществу, равный разнице между законодательно установленным вычетом, относящимся к имуществу, и вычетом, относящимся к имуществу.

Недвижимость, указанная в измененной декларации первого супруга.

Вопрос № 4:

Нужно ли подавать уточненную декларацию 3-НДФЛ, если КБК указан неверно?

Нет. Если введен неверный НДС, налоговая база по НДФЛ не будет занижена. В этом случае налогоплательщик имеет право подать уточненную декларацию.

Вопрос № 5:

В моей налоговой декларации была допущена ошибка в размере социального вычета на медицинское обслуживание. После подачи справки был найден еще один документ, подтверждающий расходы на лечение, которые ранее не были включены в справку 3-НДФЛ. Могу ли я подать измененную декларацию по этому делу?

Да, вы можете подать уточненную декларацию, отразив суммы в документах, найденных позже. Необходимо учитывать следующее Сумма социального налогового кредита не должна превышать установленный законом лимит, а измененная декларация должна быть подана в течение трех лет после налогового периода, за который впервые был заявлен кредит на медицинские расходы.

Особенности корректировки декларации

При заполнении раздела «Коррекция» необходимо понимать, что такое код коррекции. Когда вы подаете первую выписку, в поле «Номер корректировки» стоит ноль. Это означает, что это ваша первая начальная вариация.

Все последующие поправки обозначаются цифрой. Например, если возврат был изменен в первый раз, то он имеет номер 1; если во второй раз, то номер 2; и так далее. Другими словами, каждая последующая версия заявления нумеруется.

Способы подачи уточненной декларации

Как и обычные налоговые декларации и декларации, «измененная налоговая декларация» может быть подана в местную налоговую службу четырьмя способами

- Лично.

- Агентом (требуется доверенность).

- Через офис на сайте ФНС.

- Уведомлен заказным письмом.

Обратите внимание, что если требуются документы для уточнения, подтверждения или опровержения деталей первоначального заявления, они должны быть предоставлены в полном объеме.

Помощь в заполнении

Лица, получающие доход за этот период, должны включить его в свою декларацию. Однако не все граждане знают, как правильно заполнить форму и когда необходимо внести коррективы.

Как заполнить уточненную декларацию 3-НДФЛ: пошаговая инструкция

Прежде чем перейти к вопросам о том, как правильно подать заявление о корректировке 3-НДФЛ, необходимо разобраться в терминологии и правовых нормах. Статьи 80 и 81 Налогового кодекса РФ применяются к выдаче деклараций и корректировок. Согласно этим статьям, пересмотренная или измененная декларация — это отчет, поданный после обнаружения ошибок, неполной информации или отсутствия информации в первоначальной декларации.

С точки зрения Налогового кодекса, существует два типа таких ошибок и информации

- Те, которые привели к уменьшению итоговой суммы подоходного налога — граждане обязаны скорректировать свою декларацию 3-НДФЛ.

- те, которые не уменьшили окончательную сумму подоходного налога — граждане могут подать исправленную форму.

В первом случае имеет место обязанность, так как приносит пользу государственному бюджету; во втором — право в интересах гражданина, например, неправильно указав сумму возврата или записав больше требуемой суммы НДФЛ; во втором случае технические Ошибки включают.

Пошаговые инструкции по заполнению Корректирующего отчета 3-НДФЛ по вычетам, связанным с недвижимостью. Что вам нужно знать:

- Необходимо использовать версию формы, действовавшую в год обновления данных.

- Отчет должен быть подан по месту постоянного проживания и

- формы могут быть представлены на бумаге или в электронном виде.

- К заявлению должно быть приложено сопроводительное письмо с объяснением и документами, обосновывающими исправление.

Существует новая форма на 2018 год. Его можно загрузить отсюда. А это онлайновая версия справочной программы. На этой странице вы найдете версии 2017 и 2016 годов.

Пример 1.

Игорь Николаев подал форму 3-НДФЛ в январе этого года, чтобы продолжить получать имущественные вычеты при покупке дома. Он уже получил 1 300 000 рублей за прошлые годы и хочет получить остальное; его зарплата в 2018 году составила 500 000 рублей. После подачи заявления он вспомнил, что у него были медицинские расходы в размере 100 000 рублей, и теперь хочет их вычесть.

Чтобы внести изменения в заявление, Николаеву необходимо заполнить новое заявление.

ВАЖНО: Данные за последние три года могут быть изменены, даже если вы уже получили скидку за этот период. При подаче поправки GST изменяется, а сумма возмещения зачисляется на измененные расходы.

Например, предположим, вы получили вычет на квартиру в 2016 году и подаете корректировку, чтобы получить возмещение медицинских расходов в 2019 году. Полученные вычеты будут зачтены в счет медицинских расходов, а налог на недвижимость будет перенесен на следующий год. Обратное невозможно, но только имущественные вычеты могут переноситься на следующий год, а остальная часть должна быть израсходована или списана в течение допустимого периода.

Первое заявление Николаева выглядело следующим образом

- Титульный лист представляет собой адаптацию «0», которая, разумеется, не изменена, поскольку это первая публикация.

- Раздел 1. Здесь мы видим, что суть заявления заключается в возврате уплаченного налога.

- Раздел 2. Из этого листа мы можем увидеть, как был произведен возврат.

- Приложение 1. Основной лист — сумма, которую заявитель уплатил в бюджет, максимальная сумма, которую Николаев может вернуть в 2018 году — 65, 000 и можно посмотреть, как происходит возврат (как социальный, имущественный или другой вычет). Справки 3-НДФЛ подаются два раза в год, и способ можно изменить даже после того, как платеж был произведен.

- Приложение 7. Здесь показаны использованные детали, текущая скидка и остаток на следующий год.

Модель 3-НДФЛ для заполнения заявления об устранении недостатков:

- Медицинские расходы Николаева составляют 100 000, и он имеет право на возмещение в размере 13 000 рублей. Затем он перечислил в бюджет 65 000. Это означает, что по льготе на имущество налог все еще должен быть возвращен. Таким образом, форма включает Приложение 7 и Приложение 6.

- Завершение Приложения 7 аналогично первому утверждению, за исключением нескольких ключевых строк.

- Например, в строке 140 записано 400 000 вместо 500 000. Это связано с тем, что база была уменьшена на 100 000, и соответственно был взят социальный вычет.

- В строке 150 воспроизводится новая сумма имеющейся базы, т.е. те же 400 000.

- Соответственно, сальдо изменяется на 300 000 вместо 200 000 и отражается по строке 170.

- Добавлено Приложение 5.

- Здесь, в колонке 140, необходимо ввести стоимость лечения (100, 000).

- То же количество повторяется в ячейках 180, 190 и 200.

- Приложение 1 остается без изменений.

- В разделе 2 расчет остается прежним.

- В разделе 1 сохраняются те же результаты, поскольку суммы не изменились, изменилось только размещение.

- На титульном листе есть изменение — «1» корректируется.

3 Любые изменения в справке-НДФЛ должны быть представлены вместе со всей документацией, подтверждающей изменения. Это должны быть квитанции об оплате медицинских расходов, договоры с медицинскими учреждениями, копии лицензий и доказательства получения медицинских услуг. Желательно приложить сопроводительное письмо, чтобы инспекторы могли быстрее проверить документы.

Имеются образцы сопроводительных писем.

Если у вас возникли вопросы или вам нужна помощь, свяжитесь с нами, чтобы получить бесплатную юридическую консультацию от Федерального правительства.

Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

Если вы неправильно заполнили онлайн декларацию 3 НДФЛ, вы можете использовать тот же метод для подачи исправленной декларации в «myAlpari» или в бумажном формате. Формат и способ подачи не влияют на результат — они идентичны.

Если измененный отчет также неверен, то при подаче нового отчета вы не только исправите все ошибки или расхождения, но и любая измененная декларация 3-НДФЛ, поданная ранее за тот же период, также будет недействительна.

Пример 2.

Игорь Николаев подал декларацию в 2018 году в связи с продажей имущества, которым он владел менее трех лет. Выручка от сделки составила 3 000 000 рублей. Он использовал имущественный вычет в размере 1 000 000 рублей. Однако затем он решил потребовать расходы — 2 000 000 рублей.

3-НДФЛ Чтобы исправить ошибку в электронной выписке, выполните следующие действия

-

- Войдите в «Мой аккаунт».

Пожалуйста, убедитесь, что вы приложили документы перед отправкой формы. В противном случае инспекция не подтвердит ваше право на скидку.

Срок подачи и срок проверки корректирующей декларации 3-НДФЛ

Крайний срок подачи исправленного отчета следующий

- До истечения срока подачи документов — для 3-PIT это первый рабочий день мая.

- До наступления срока уплаты налога — для подоходного налога это 15 июля.

- До обнаружения в ходе проверки каких-либо ошибок или неполной информации.

- До местной налоговой инспекции.

В случае корректировки отчетов, которые не включают начисления (например, возвраты), корректировки могут производиться в течение года, как и в случае с первоначальным представлением. Сроки действуют только в том случае, если в бюджете есть невыплаченные суммы.

Первый срок является единственным сроком, который не подпадает под действие статьи 119 Налогового кодекса. Во всех остальных случаях несвоевременное представление налоговой декларации является нарушением налогового законодательства, хотя в некоторых случаях это все же освобождается от штрафов в соответствии с разделом 81 Налогового кодекса.

Корректировки возврата 3-НДФЛ рассматриваются так же, как и обычная экспозиция — три месяца. В день получения вашего исправления аудитор остановит офисную проверку старого отчета и начнет новый отчет с исправленной выпиской.